Khi cho thuê nhà, một trong những nghĩa vụ của bên cho thuê là phải nộp các loại thuế, phí. Dưới đây là cách tính thuế môn bài, thuế thu nhập cá nhân và thuế giá trị gia tăng mà bạn phải nộp khi cho thuê nhà.

1. Thuế môn bài

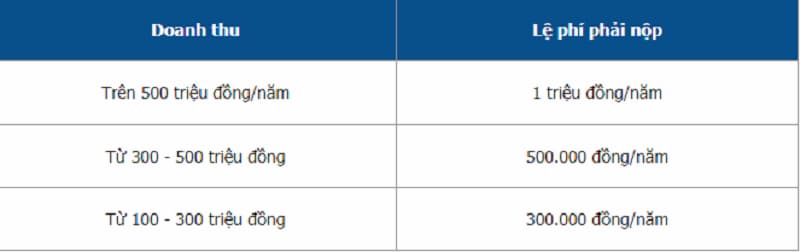

Đây là loại thuế mà hộ kinh doanh (chủ nhà cho thuê) phải đóng nếu có doanh thu hàng năm đạt trên mức 100 triệu đồng. Mức lệ phí môn bài phải nộp sẽ dựa vào số vốn điều lệ được ghi trên giấy phép kinh doanh và doanh thu bình quân hàng năm của hộ đó. Cụ thể, mức nộp lệ phí này được quy định trong khoản 2 Điều 4 Nghị định 139/2016/NĐ-CP như sau:

Lưu ý, nếu doanh thu phát sinh từ việc cho thuê vào 6 tháng đầu năm thì cá nhân, hộ gia đình phải nộp thuế cho cả năm. Riêng hợp đồng thuê nhà phát sinh vào 6 tháng cuối năm (từ 01/07) thì mức thuế môn bài phải nộp bằng ½ số tiền thuế môn bài của cả năm. Ví dụ, bạn bắt đầu cho thuê nhà từ tháng 8, doanh thu bình quân ước tính đạt 120 triệu đồng/năm, thì mức thuế môn bài bạn phải nộp được tính bằng: (300.000) x (½) = 150.000 đồng.

Thuế môn bài là một trong những lệ phí phải nộp khi cho thuê nhà.

2. Thuế thu nhập cá nhân (TNCN) và thuế giá trị gia tăng (GTGT)

Khoản 2 Điều 1 Thông tư 119/2014/TT-BTC quy định “Đối với hộ gia đình, cá nhân có tài sản cho thuê mà tổng số tiền cho thuê trong năm từ 100 triệu đồng trở xuống, hoặc tổng số tiền cho thuê trung bình 1 tháng trong năm từ 8,4 triệu đồng trở xuống thì không phải khai, nộp thuế TNCN, thuế GTGT và cơ quan thuế không thực hiện cấp hóa đơn lẻ đối với trường hợp này”.

Ví dụ, ông A cho thuê nhà liên tục từ tháng 10/2018 đến hết tháng 12/2019, giá thuê 1 tháng là 10 triệu đồng. Khi đó, tổng số tiền cho thuê cũng như mức thuế TNCN và thuế GTGT mà ông A phải nộp được tính như sau:

Năm 2018, ông A cho thuê nhà 3 tháng (từ tháng 10 đến hết tháng 12) với doanh thu là: (3 tháng) x (10 triệu đồng) = 30 triệu đồng (<100 triệu đồng). Như vậy, năm 2018, ông A không phải nộp thuế TNCN và thuế GTGT đối với hoạt động cho thuê nhà.

Năm 2019, ông A cho thuê nhà 12 tháng (từ tháng 1 đến hết tháng 12) với doanh thu là: (12 tháng) x (10 triệu đồng) = 120 triệu đồng (>100 triệu đồng). Như vậy, năm 2019, ông A phải nộp thuế TNCN và thuế GTGT đối với hoạt động cho thuê nhà.

Mức thuế TNCN và thuế GTGT khi đó sẽ được tính theo công thức sau:

Thuế TNCN phải nộp = (Doanh thu) x (5%)

Thuế GTGT phải nộp = (Doanh thu) x (5%)

hai bàn tay cầm bút chỉ vào tờ giấy trên bàn

Chủ nhà phải nộp 3 loại thuế để đủ điều kiện cho thuê nhà.

3. Lưu ý khi nộp thuế phí cho thuê nhà

Trước tiên, chủ nhà phải hoàn thiện hồ sơ khai thuế để nộp cho Chi cục Thuế nơi có nhà cho thuê. Hồ sơ này bao gồm:

- Hợp đồng cho thuê nhà

- Chứng minh thư bản photo công chứng của chủ nhà

- Tờ khai lệ phí môn bài

- Tờ khai thuế cho thuê tài sản (theo mẫu 01/TTS được ban hành kèm theo Thông tư số 92/2015/TT-BTC của Bộ Tài chính)

Phụ lục theo mẫu 01-1/BK-TTS - Bản chụp Giấy ủy quyền theo quy định của pháp luật (trường hợp ủy quyền cho đại diện hợp pháp thực hiện thủ tục khai, nộp thuế)

Về thời hạn nộp hồ sơ khai thuế: Nếu chủ nhà khai thuế 1 lần theo năm, thì thời hạn nộp hồ sơ chậm nhất là ngày thứ 90 kể từ ngày kết thúc năm dương lịch (thường là ngày 31/3). Nếu chủ nhà khai thuế theo kỳ hạn thanh toán, thì thời hạn nộp hồ sơ chậm chất là ngày thứ 30 của quý tiếp theo quý bắt đầu hoạt động cho thuê.

Trường hợp bạn cho doanh nghiệp, tổ chức kinh tế thuê nhà, mà trong hợp đồng có thoả thuận về việc bên đi thuê nộp thuế thay chủ nhà, thì doanh nghiệp, tổ chức kinh tế đó sẽ có trách nhiệm khấu trừ thuế, khai thuế và nộp thuế thay cho bạn (bao gồm cả thuế GTGT và thuế TNCN).

( Theo Linh Phương (TH) / Thanhnienviet )

Link bài viết: https://batdongsan.com.vn/loi-khuyen-cho-nguoi-cho-thue/3-loai-thue-phai-nop-khi-cho-thue-nha-ar102850